プライスアクションから分析する相場心理と相場予測

プライスアクションとは

プライスアクションは、その名の通り、値動きの事で、

ローソク足の形状や、連続するローソク足のパターンから相場の心理を読み取り、

今後の値動きの分析、予測に用いられています。

1本のローソク足から注目していき、連続した数本のパターンから、

主にエントリーポイントやイグジットポイントの判断材料にされます。

今では相場を表すチャートの標準となっているローソク足は、

江戸時代に日本人の本間宗久という人物が考案したものと言われています。

そして、本間宗久氏が生み出したテクニカル分析の元祖とも名高い、

「酒田五法」は、これもプライスアクションの一種となっています。

このプライスアクションからは様々な投資家心理が読み取れ

トレードに役立てることもできますので、知っておくと良いでしょう。

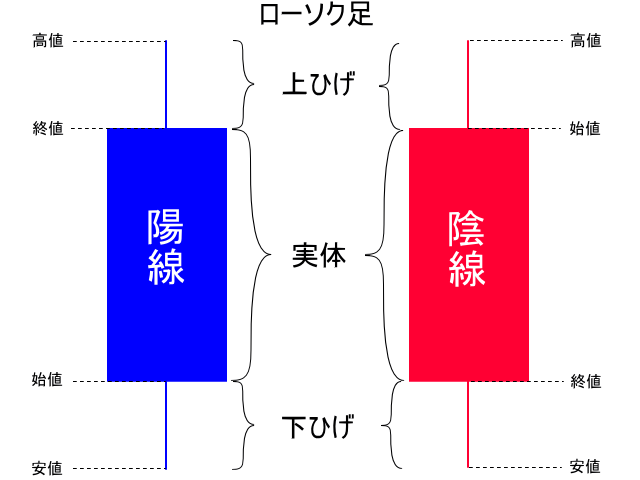

ローソク足の見方

まずは基本のローソク足の見方から復習していきます。

ローソク足は、一定期間の「始値」「高値」「安値」「終値」を図形で表したものです。

始値から終値までをローソク足の「実体」として太線であらわし、

実体より上の部分を「上ヒゲ」、下の部分を「下ヒゲ」という細い線で表します。

終値が始値より高い価格となったときは「陽線」という上昇を示すローソク足となり、

逆に終値が始値より安い価格となったときは「陰線」という下落を示すローソク足となります。

プライスアクションから読み取るトレンド転換シグナル

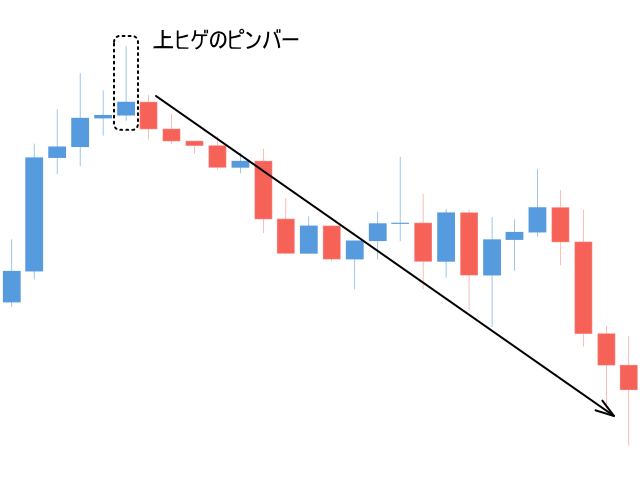

ピンバー

「ピンバー」は、相場の”天井”や”底”に発生しやすく、

トレンドの転換を示すプライスアクションのシグナルです。

「ハンマー」や「スパイク」とも呼ばれています。

ローソク足の形状は、上ヒゲか下ヒゲが実体に対して明らかに長く伸びているものです。

この定義は諸説ありますが、ヒゲの長さが実態の3倍以上、

実体は高安値の20~30%以内というのが目安になります。

このローソク足から読み取れるのは、

上のチャートのように上ヒゲが長く伸びている場合であれば、

大きく上がったあとに反発して戻ってきた状態であり、

利益確定売りが見られ、それ以上の上昇が難しくなっていると判断することが出来ます。

反対に、下ヒゲが長く伸びている場合では、

大きく下がったあとに反発して戻ってきた状態であり、

下降が難しくなっている状態と判断することが出来ます。

このピンバーが見られた後にはトレンド転換となることが多々見られます。

実際の相場でも多く見られますので、まず最初に覚えておく

代表的なプラスアクションと言えるかもしません。

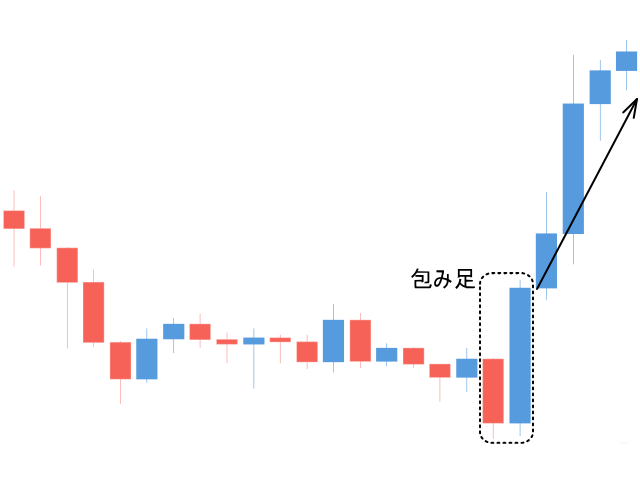

包み足

「包み足」は、一本目のローソク足の高値と安値を、

二本目のローソク足の高値と安値が完全に包んでいることと、

一本目の高値または安値を、二本目のローソク足の終値が超えている状態です。

ピンバーと同様に、値動きの反転が見込めるサインと捉えられます。

「アウトサイドバー」とも呼ばれています。

※細かい定義には若干の違いがあります。

上のチャートのように、一本目のローソク足の高値と安値を、

二本目のローソク足の高値と安値が完全に包んみ、

一本目の高値を、二本目のローソク足の終値を超えています。

この状態を包み足と呼び、この状態の読み取れる市場心理もピンバーと共通し、

この二本のローソク足を一本に合わせてみた場合、

この状態はピンバーを形成されます。

つまりピンバーと同様の考えからトレンド転換のシグナルと判断されます。

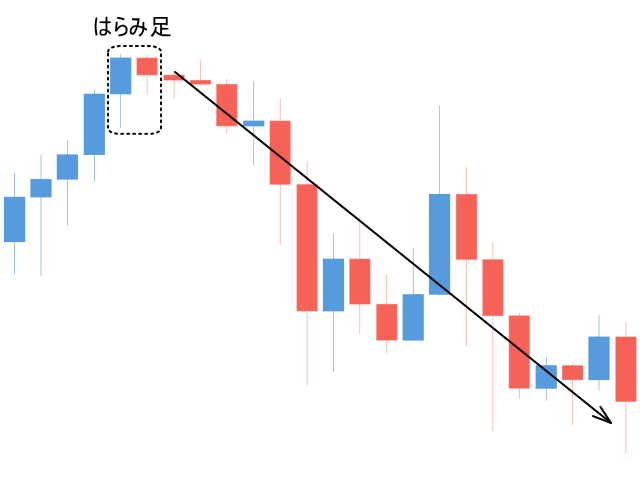

はらみ足

「はらみ足」は、包み線とは反対に、1本目のローソク足の高値と安値よりも、

二本目のローソク足が短い状態のことを言います。

こちらも値動きの反転が起きる兆しと考えられます。

「インサイドバー」とも呼ばれています。

※細かい定期には若干の違いがあります。

上のチャートのように、一本目のローソク足の高値と安値を、

二本目のローソク足の高値と安値が収まる形になっています。

この状態を「はらみ足」と呼び、

ここから読み取れる市場心理もピンバー、包み足とも共通し、

二本のローソク足を一本に合わせた場合、はピンバーを形成しますが、

包み足よりはヒゲが短い形になるので、

反転シグナルというよりは反転の兆しという判断が出来ます。

その後のローソク足の形状から判断していく必要があります。

プライスアクションから読み取るトレンド継続シグナル

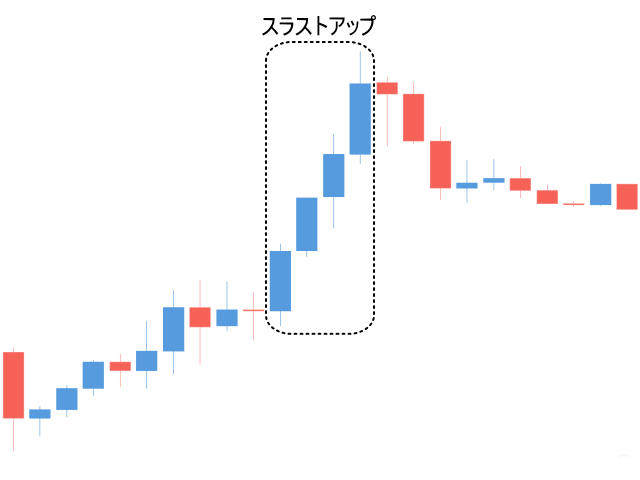

スラスト

ローソク足の終値が直前のローソク足の高安値を超えて確定することで、

スラストアップ、スラストダウンが成立します。

チャートの中でスラストが連続して現れていると、

そのトレンドの方向への勢いが強いと判断することができます。

プライスアクションとダウ理論を併用して売買ポイントを探る

プライスアクションは局所的、短期的な値動きを読むのに効果的ですが、

継続的、中長期的な流れを掴むのは難しくなってきます。

その特徴を活用するために、ダウ理論に基づいた売買ポイントの判断基準として、

プライスアクションを活用することがお勧めです。

ダウ理論についてはこちらの記事を参考にしてください。

6つの理論から成っていて、一言でいうならば、

チャートの動きをいくつかの大まかな流れに分類して捉える方法です。

ダウ理論は絶大な影響力をもっているので、

その売買ポイントとしてプライスアクションを取り入れることで、

より優位性の高い売買ポイントを探ってみてください。

プライスアクションまとめ

プライスアクションは、他のインジケーターよりも

いち早く相場の動きを読むことができます。

インジケーターは複数のローソク足からの値動きから計算されるものが多く、

プライスアクションは1本1本の値動きから直接判断するものだからです。

トレーダーによってはインジケーターやファンダメンタルズ分析を行わずとも、

プライスアクションのみで利益を得ている人もいると言われている程です。

値動きには投資家の心理が表れており、

ローソク足の形からもトレーダー達の心理を読み解くことが可能です。

テクニカル分析やファンダメンタルズ分析で

自分のトレードスタイルを確立していくのはもちろんですが、

さらにプライスアクションも取り入れることで

より精度の高いトレードを目指すこともできるでしょう。

ぜひ今回の記事をきっかけに、プライスアクションについて調べて、

実際にチャート分析で活用してみてください。

必ず役に立つと思います。

引き続き、FXトレード研究会(FTK)で取り上げてほしい

題材(テーマ)などのリクエストも受け付けておりますので

お気軽にいつでもお問い合わせください。

FTK 掲示板(お気軽にお問い合わせ・口コミなどご投稿ください)