テクニカル分析の世界的な権威が開発したMACDの活用法

MACDは指数平滑移動平均線(EMA)をベースとしている

MACDは、テクニカル分析の世界的な権威とも名高いジェラルド・アペル氏によって、

1979年に開発された比較的新しいテクニカル分析です。

「Moving Average Convergence and Divergence」の略で、

直訳すると「移動平均・収束拡散」となります。

名前の通り、移動平均が用いられる指標となっており、

単純移動平均線(SMA)ではなく、直近の値動きが反映される、

指数平滑移動平均線(EMA)がベースとなっています。

MACDでは以下の3つの値が示されます。

・MACD

短期指数平滑移動平均線と長期指数移動平均線の乖離率になります。

※一般的には短期12本、長期26本。

・シグナル

9本MACDの移動平均線

・ヒストグラム = MACD - シグナル

MACDとシグナルの乖離率になります。

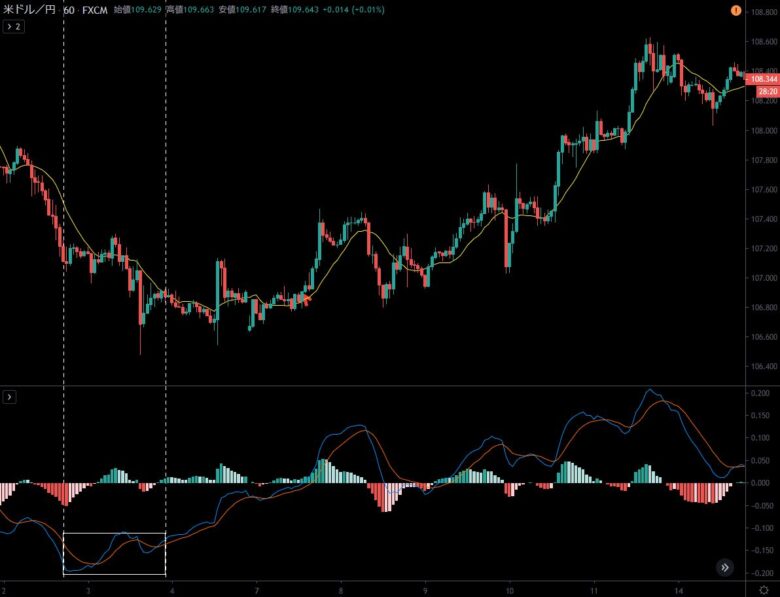

上記の画像では、

・青のラインがMACDライン

・赤のラインがシグナルライン

・縦のグラフ状のものがヒストグラム

となっております。

※ソフト等によってはMACDラインとシグナルのみのものも存在し、

シグナルラインがヒストグラムのようにグラフ状になっているものも存在します。

MACDラインが直近の値動きに対して一番敏感で、

それを平均化したシグナルラインは滑らかになっています。

この2本が交わるところがゼロラインになり、同時にヒストグラムもゼロとなります。

このようにMACDは、短期と長期の移動平均線の乖離率を

別のアプローチから見ることで、

トレンドの強弱や、トレンドの転換を判断することができる指標になっています。

部類としてはオシレーター系に属する指標ですが、

トレンド系の指標でも活用されているテクニカル指標となっています。

MACDの一般的な活用法

それでは、MACDの詳細が分かったところで、

実際のトレードへの活用法を解説していきたいと思います。

MACDがシグナルをゴールデン・デッドクロスするタイミングでエントリー

この際、ゼロラインを越えていくようであれば確度は増していきます。

逆に、ゼロラインを超えず反発しそうであれば、早めの利確も大事になってきます。

この活用法は最も一般的な活用法ですが、ダマしが多いのも特徴。

そのため、リスクリワードバランス等の各自での細かいルール設定は必須です。

ダイバージェンスを確認してトレンドの転換点を探る

チャートMACDの逆行現象を、相場の転換点のサインとして活用することができます。

チャートの高値が切り上げているのに対し、

同期間のMACDでは高値が切り下がっています。

この場合、逆行現象、ダイバージェンスと判断することができます。

トレンドの終焉、転換点のサインとなり、

その後、相場は転換していることが確認できます。

※安値の際はこの逆になります。

他のオシレーター系指標と同様、

必ずしもダイバージェンス後に転換するといったものではありませんが、

高値圏、安値圏でこのような状態が多く見られます。

さらに、リバーサルシグナルも有効で、以下のような状態を言います。

これは、ダイバージェンスとは反対の状態で、

チャートの安値が切り上げているのに対し、MACDでは高値を切り下げています。

このような状態をリバーサルシグナルと言います。

※またヒドゥン・ダイバージェンスとも言います

この状態のリバーサルシグナルは「トレンドの継続」を示唆します。

MACDとRSIを組み合わせたより確度の高い逆張り手法

MACDだけを使った一般的なストラテジーの

最大のデメリットは、ダマしが多いことでしょう。

そのため、単純にそれだけの手法で勝ち続けていくことは中々難しいです。

そこで、他のオシレーター系指標と組み合わせて分析することで、

トレードの確度を上げいく手法をご紹介したいと思います。

MACDは、移動平均線の乖離率がベースとなる指標なので、

同じオシレーター系でも、これとは別系統の、「RSI」を取り入れた活用法です

RSI(相対力指数)は、オシレーター系のテクニカル指標の代表格で、

現在の相場の相対的な強弱(又は過熱感)を表す指標です。

上記のトレードでは、

RSIの値が過熱状態にある30以下、70以上になっている(もしくはその直後)時のみに、

MACDサインでエントリーするという手法になります。

1、2、3番ではRSI、MACD共にサインが出ているので

綺麗に利益をとることができています。

4、5番に関しては、RSIが過熱状態になかったためエントリーを見送りましたが、

結果的に利益は取りこぼし(小さいですが)ています。

しかし、その後の6、7番に関しては

共にゴールデンクロスの買いサインが出ているものの、

RSIは過熱領域に達していないため、エントリーを見送りました。

これにより、逆行を回避することができています。

その後、8番で再度RSIとMACDのサインが重なり、利益をとることができています。

こういった別のインジケータでフィルタリングすることで、

より精度、確度を上げていくことが可能です。

MACDをマルチタイムフレーム分析することでトレンドを見極める

マルチタイムフレーム分析とは、複数時間足(いくつかの※上位時間足)を分析して、

総合的にエントリーポイントを見つけていく分析方法のことを言います。

例えば、15分足でトレードを行っている場合。

上位足の1時間足でMACDのサインを確認した後、すぐにエントリーするのではなく、

15分足でのダウ理論の高値、安値更新のタイミングで仕掛けるなどといった方法です。

上位足の1時間足で買いサイン、ダイバージェンスともに確認。

買い目線に固定します。

ここですぐにエントリーするのではなく、下位足でエントリーポイントを待ちます。

以下が15分足チャート。

もし、1時間足のサインのみで買いエントリーしていた場合、

直後に相場は逆行してしまっています。(※1)

マルチタイムフレームで相場を観ることで、

そこ(1時間足のサイン)を見送ることが出来、

その後、前回安値切り上げの反発を確認してエントリーすることで

より優位な位置からのポジションメイキングが行えています。

そして、利益確定は細目に、次点安値に置いて確定。(※2)

その後も、前回高値抜けでエントリー、高値反転確認で利確。(※3)

前回安値反発確認で買いエントリー。(※4)

といったように、1時間足のサインが有効な間は、そこで「買い固定」し

下位足で細目にエントリーと利益確定を繰り返すことで、

機会損失を防ぎ、より大きな利益を確定していくことも可能になります。

MACDはトレンド系にも分類されるテクニカル指標です

MACDはオシレーター系の指標にカテゴライズされます。

しかし、移動平均線を応用したものであるため、

トレンド系にも分類されるテクニカル指標です。

オシレーター系の指標はレンジ相場で有効なものが多いですが、

MACDでは、オシレーター指標での逆張りというよりも、

トレンド転換(発生)からの最優位点からの順張り指標とも言えるでしょう。

先程のチャート事例のように、

トレンド時に有効活用にできることもお分かりいただけたと思います。

ゴールデンクロスやデッドクロスなど、トレンド時にMACDを使用することによって

他のテクニカル分析による売買シグナルより、

エントリーするタイミングなどを図れるのが大まかなMACDの魅力ではないでしょうか。

引き続き、FXトレード研究会(FTK)で取り上げてほしい

題材(テーマ)などのリクエストも受け付けておりますので

お気軽にいつでもお問い合わせください。

-

こちらのMACDの騙しを回避する方法がとても参考になりました。

わかりやすくてめちゃくちゃよかったです!

ぜひ検証レビュー以外にもこうした記事もたくさん書いてほしいです。

よろしくお願い致します。

FTK 掲示板(お気軽にお問い合わせ・口コミなどご投稿ください)