【テクニカル分析】エリオット波動理論は眉唾なのか?

エリオット波動理論とは

エリオット波動理論は、1920年代から1930年代にかけて

株式市場のアナリスト、ラルフ・ネルソン・エリオット氏によって確立された理論です。

この理論は、エリオット氏がダウ理論(チャールズ・ダウ)の研究を反映したもので、

ダウ理論では「株価は一般的に波のように動く」とされており、

エリオット氏はその波には一定のサイクルをもたらすとした法則が最大の特徴です。

この一定の波動が将来の相場の動きを予測する潜在的なツールとして、

100年近くたった今でも活用されています。

元々は株式市場から誕生したものですが、

FX等、様々な分野でも用いられている理論です。

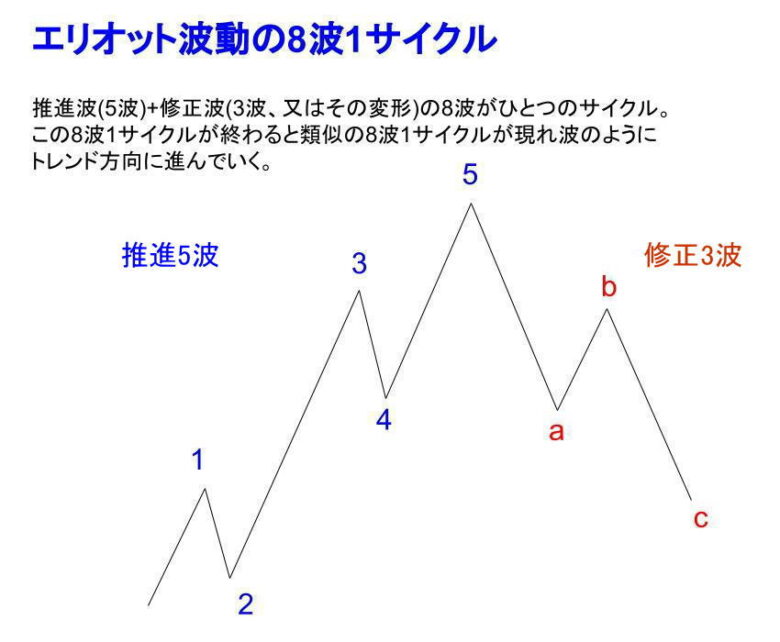

その基本的な法則は、5つの推進波(上昇波)と3つの修正波(下降波)で

1つのサイクルを形成するとされています。

この理論では様々な要素が定義付けられており、

すべての解説は割愛させていただきますが、

基本原則としては主なものは以下の要素になります。

・二波が一波を100%以上戻すことはない

・三波が最も短くなることはない

・四波が一波の高値を割ることはない

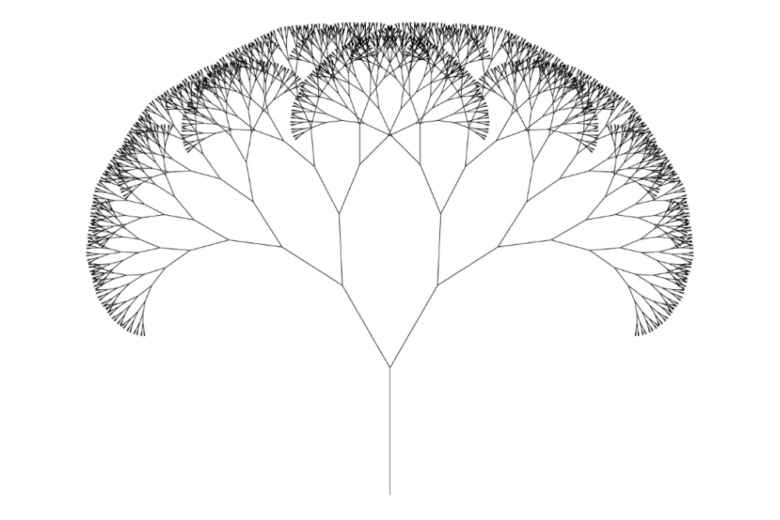

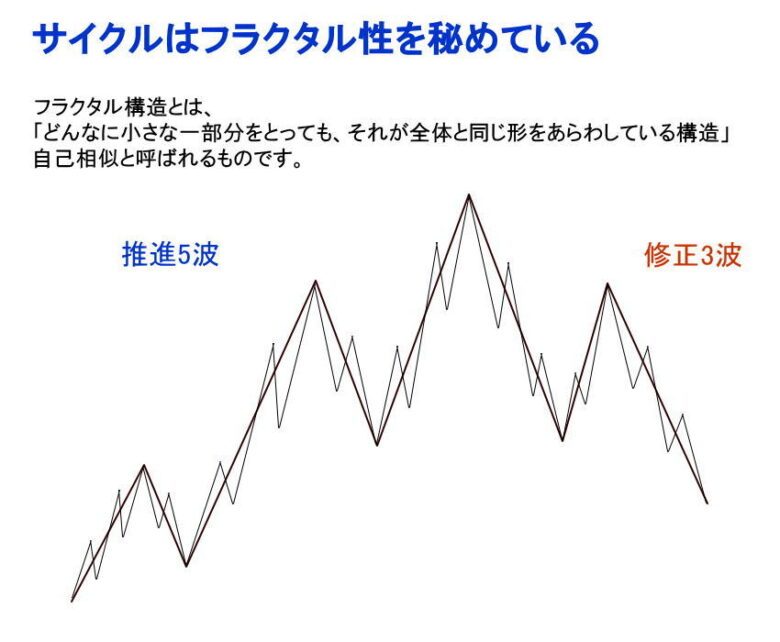

そして、このサイクルはフラクタル性を秘めており、

短期チャートと長期チャートどちらにも同じ法則が見られ、

1つの波動の中には同様のサイクルが形成されます。

このサイクルは以下のカテゴリに分けられています、

・グランドスーパーサイクル:100年以上

・スーパーサイクル:数十年(約40~70年)

・サイクル:1年から数年(またはエリオットエクステンションに基づき数十年)

・プライマリ:数カ月から2~3年

・インターメディエイト:数週間から数カ月

・マイナー:数週間

・ミニュット:数日間

・ミニュエット:数時間

・サブミニュエット:数分間

このようにエリオット波動理論では、100年以上のサイクルから数分間のサイクルまで、

全てがこの理論で成り立っているとされています。

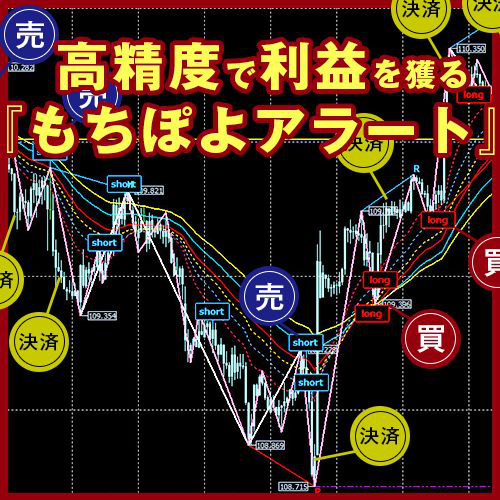

エリオット波動理論の一般的な活用法

エリオット波動理論を用いて実際にトレードを行っていく際には、

波動の転換点を探り、押し目買いによるトレンドフォローや

高値からの戻り売りなどが考えられます。

この際の転換点を探るものとして、

トレーダの間では一般的にフィボナッチリトレースメントが併用されます。

フィボナッチリトレースメントでの比率を目安として、波動の転換点を探るのです。

仮に現在の相場が、推進第二波だと想定した場合、

第一波の安値から高値でフィボナッチリトレースメントを当て、

61.8%、78.6%等、重要とされる値での反転を確認して

エントリーを行うといった方法です。

エリオット波動理論は使えない?陥りやすいカウント違い

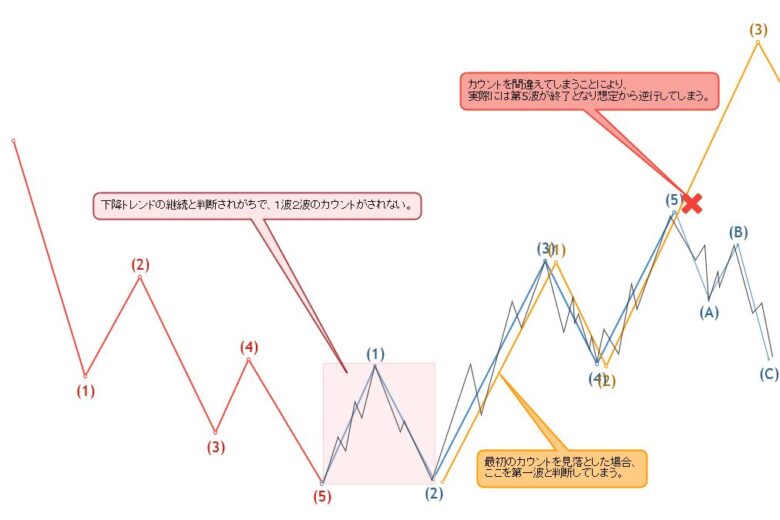

実際の相場では、上記の図で解説したようなわかりやすい形状は中々見られません。

フラクタル構造を持つという性質から、

小さな波動や曖昧な波動をカウントしてしまい、

1波、2波、3波とカウントしている中、4波が1波を下回った場合、

それまでのカウントしてきた波動は一つの大きな1波ということも多々見られます。

他にも相場の転換点では、以下のような場面も見られるため、

こういった事例もカウントにズレが生じてしまう典型です。

実際のチャートでは、とても複雑な形を形成していくもので、

チャートのどこをどう捉えるかによってカウントにずれが生じてしまいます。

すべての相場を完璧に分析できる指標はない

エリオット波動理論の有効性については、様々な意見がありますが、

有効だという人とそうでない人では、

テクニカル分析のそもそもの捉え方の違いや、

そもそもの本流の理論の認識の相違などが見受けられます。

テクニカル分析では、様々なものが用いられますが、

どんな理論やインジケータなどを用いたとしても、

あくまでもそれはトレードを行っていく上での環境認識や、

戦略を立てるための参考指標でしかありません。

トレードで勝つためには、テクニカル分析で環境認識を行い、戦略を立て、

そしてその中での手法を確立し、その精度を高めていく必要があるのです。

エリオット波動理論では、そもそもの理論の認識を理解せず、

単にチャートパターンとして捉えてトレードを行ってしまったり、

テクニカル分析そのものの捉え方に問題があるように感じます。

例えば、エリオット波動理論では、

「推進第三波を狙ってトレードを行う」方法が比較的有名な手法かと思いますが、

ここでは第三波を狙うことからリスクリワード1:7だとか1:8と、

極端な設定にされていることが多く見られます。

リスクリワードを1:7とか1:8に設定すると、手法を度外視した場合、

単純な勝率は計算上20~30%になってしまいます。

エリオット波動理論を単なるチャートパターンとして捉えている人の多くは、

「こういうカウントを取ったら次はこうなる」だとか、

「次は絶対に上に行く」などといった判断をしてしまうことが多いのです。

こういった考えで無理なロットで取引をしてしまったり、

無理なナンピンを重ねてしまいます。

単なるチャートパターンとしてトレードを行ってしまう場合では勝率は20~30%となり、

連敗が重なって、これは使えないという結論に至ってしまうわけですね。

リスクリワードの設定を考える要素として重要なのは、それに対しての勝率です。

そして、勝率を上げていくために手法を確立し、

その制度を上げていく必要があるのですが、

エリオット波動理論は手法そのものではなく、

あくまでも手法や戦略を立てるためのテクニカル分析です。

テクニカル分析というのは、上に行くか下に行くか全くわからない相場の中で

自分の型(手法)に当てはめて、

外れたら損切りし、合っていれば利益を伸ばしていくためのものです。

「エリオット波動理論なんて眉唾…使えねぇ…」

すでにそう思っている人がいれば、

一度こういった観点から改めて向き合ってみると

新しい発見が得られるかもしれません。

引き続き、FXトレード研究会(FTK)で取り上げてほしい

題材(テーマ)などのリクエストも受け付けておりますので

お気軽にいつでもお問い合わせください。

FTK 掲示板(お気軽にお問い合わせ・口コミなどご投稿ください)