もしかして、なんとなく表示してるだけじゃないですか? 移動平均線の使い方を徹底解説

最も多くのトレーダーが使っているインジケーター移動平均線

移動平均線と言えば、あらゆる相場のチャートの中で、

最も多くのトレーダーに利用されているインジケータの一つになるかと思います。

大変人気なインジケーターである移動平均線。

しかし、それと同時に最も軽視されやすく、

最もいい加減に使われているインジケータでもあるのではなかとも感じます。

移動平均線を使っているトレーダーに、なんのために表示しているのかと聞くと、

「なんとなく」だとか「よくわかんないけど…」とか「ただ出してるだけ…」

だなんて言うトレーダーもいます。汗

このように、

“移動平均線について正しく理解していない”

“正しい使い方がわからない”

といった人は、意外にも多いのではないでしょうか?

ということで、今さらではありますが

本日は移動平均線について、撤退的に解説をしていきたいと思います。

「一定期間の値の平均値を線として繋ぎ合わせた指標」それが移動平均線

まず、大前提として理解しておいて頂きたいのですが

移動平均線とは、一定期間の値の平均値を線として繋ぎ合わせた指標になります。

英語では「Moving average」その頭文字から「MA」と表記されたりもします。

そして、移動平均線の計算方法には、以下の3種類があります。

・単純移動平均線(Simple Moving Average、SMA)

一定の期間の、終値を単純に平均した値で作られている移動平均線。

・指数平滑移動平均線(Exponential Moving Average、EMA)

直近の価格を2倍にして計算したもので、

5日EMAの場合、5日目の価格を2倍にして合計し、5で割ったもの。

直近の価格に重点を置いていることで、

他の移動平均線よりも直近の値動きに敏感に反応する。

・加重移動平均線(Weighted Moving Average、WMA)

例えば、5日加重動平均線の場合、

5日目の価格を5倍、4日目の価格を4倍、3日目の価格を3倍、

2日目の価格を2倍にして計算。

こうすることで、単純移動平均よりも、

直近の価格に比重を置いた分析ができるようにしている。

移動平均線を表示することで何がわかる?

先程もお話しましたが、移動平均線は

一定期間の値の平均値をつなぎ合わせて線にしたものです。

ではこれで何がわかるのか?

答えは、

「チャート上に表示されたローソク足(現在値)平均値」

を知ることが出来るのです。

移動平均線をチャートに表示することで、ローソク足だけで見るよりも、

相場の流れをつかみやすくなります。

ローソク足は、いわば棒グラフ。

例えば日足であれば、1日の間に、

相場がどのような動きをしたのかを正確に判断するために使います。

一方、移動平均線は、いわば線グラフです。

1本1本の細かい動きではなく、一定期間内での相場の動きが

一目でわかるように表されます。

つまり、ローソク足は相場の現在値、

移動平均線は過去を含めた相場の平均値を表しています。

そのため、移動平均線を表示することで、

現在と過去をくわしくとらえることができるということなのですね。

具体的には、

・現在の値が一定期間の平均に比べてどの程度の位置にあるのか

・相場の流れがどうなっているのか(上昇か下落、もしくは横ばいか)

・相場の流れが転換したかどうか

こういった要素を、線グラフで視覚的に判断することができるため

トレードを行う上での指標として役立てることができるのです。

相場の環境認識、流れを把握する!トレンド相場の判断条件はパーフェクトオーダー

移動平均線を活用することで、現在の相場の環境認識に役立てることが出来ます。

最もシンプルな捉え方としては、

・移動平均線が上向きであれば上昇傾向

・移動平均線が下向きであれば下降傾向

にあると判断できます。

そして、現在値が移動平均線を行ったり来たりしている場合は、

持ち合い相場、つまり「レンジ相場」といった判断が出来ます。

さらに、チャート分析を行う上で、期間の異なる複数の移動平均線を表示させ、

確度を高めた判断をする活用法もあります。

期間のことなる移動平均線とは大まかに、

・短期的な移動平均線

・中期的な移動平均線

・長期的な移動平均線

となります。

例えば、日足で1週間単位を短期と見た場合、

金融相場では、1週間は5日となるので、短期は5日移動平均線とします。

次に中期を1カ月と考えた場合、1カ月の平均日数は25日となるので、

中期は25日移動平均線とします。

そして、1年の4半期を長期と考えた場合、3カ月で75日となるので、

長期は75日移動平均線とします。

この短期、中期、長期の移動平均線の位置から相場の流れを判断します。

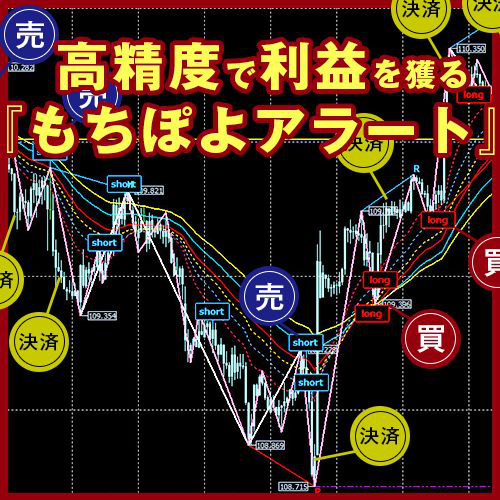

【↑画像クリックで拡大できます】

相場がトレンドにあると判断する際に、

最も広く知られている判断基準が「パーフェクトオーダー」です。

パーフェクトオーダーは短期、中期、長期の移動平均線が、

順番に並んでいる状態を言います。

下降トレンドの場合、

下から順に、短期、中期、長期となってる場合が下降のパーフェクトオーダーとなり、

強い下降トレンド相場と判断することが出来ます。

※上昇の場合は、その逆になります。

対して、移動平均線が順番になっていない状態は、

持ち合い相場、つまりレンジ相場と判断することが出来ます。

設定するパラメータの決め方

多くの方が一番悩まされるポイントは、

移動平均線の設定する“パラメーター期間”についてでしょう。

結論から申し上げますと、これに正解はありません。

多くの人が、「なんとなく期間を設定している」ものだと思います。

なんとなく設定するからこそ、移動平均線そのものも

なんとなく表示するだけといったことになってしまうのかもしれませんね。

ちなみに、期間を定める判断方法としておすすめなのが、

過去の相場に対して様々な数値の移動平均線を表示し、

その中から、最も多く反応している数値を探してみることです。

反応とは、例えば移動平均線に触れて反転していたりするポイントです。

その反応が多いと感じた平均線は、

“自身の中で有効だと判断した数値”になるわけです。

ただし、相場には様々なものがあるため、その相場毎にそれぞれ特徴があります。

もちろん、それぞれの相場によって判断基準が変わってきますし、

各々のトレード手法によっても変わってきます。

そんな中で、多くの人がとってしまうあまり良くない行動としては、

頻繁に数値を入れ替えてしまうことです。

これをしてしまうと、感覚値が磨かれていきません。

そして、もう1つ、数値を決めていくためにおすすめの方法は、

GMMAを使った判断方法です。

GMMAを使っていくことで、複数の期間の移動平均線が表示されるので、

実際のトレードの中から反応するポイントを探っていくことが出来ると思います。

なんとなく…よくわからない…

といった中でトレードするのは多くのリスクを孕んでいます。

これは使用するインジケーターにも言えること。

今更、移動平均線?と感じる人もいるかもしれませんが、

改めて向き合ってみると、新しい発見が見つかるかもしれません。

引き続き、FXトレード研究会(FTK)で取り上げてほしい

題材(テーマ)などのリクエストも受け付けておりますので

お気軽にいつでもお問い合わせください。

FTK 掲示板(お気軽にお問い合わせ・口コミなどご投稿ください)